摘要:贸易公司每隔2-3个月收到供应商开具的销售返利发票,对应库存如何处理?如何操作做可以降低财务人员工作量?因为退货导致的成本变化如何在合同中做好约定?

随着双方业务量的增加,后续供应商B公司的销售返利红字发票每隔1-2月开具一次给A公司,A公司财务人员张三认为销售折让发票频繁入账会产生以下三个问题。

问题一:财务人员工作量大。因A公司从供应商B公司采购的产品都是单价较低、品种繁杂的药品器材,如果红冲金额较大,财务人员做库存账时需要红冲较多品种的库存商品;

问题二:成本“波动”异常。A公司在收到供应商B公司销售返利发票的月份,红冲当月库存商品入库金额,导致成本结转金额变低;在没有销售返利的月份,库存商品成本结转的金额正常;随着供应商B公司每间隔一段时间开具一次销售折让发票,A公司成本将会参差不齐,出现成本“波动”异常的现象;

问题三:为了解决成本异常波动及财务人员工作量大的问题,张三提出改为A公司给供应商B公司开具内容为咨询服务费、服务费等发票。因为服务是“无形”的,不需要像库存商品进行大量出入库的录入工作,降低了财务人员工作量,A公司开发票给供应商B公司,抵减采购款,不影响成本,解决了销售返利问题,这所谓的“一举两得”是否可行呢?

笔者认为不可行。

秉承着实事求是的精神,A公司收到供应商B公司的销售折让是真实的业务,不能因为工作量问题及成本波动原因将其改成A公司开具服务类发票给供应商B公司,这属于“虚开”增值税发票的行为。另外,这种操作还有税率差风险,因为供应商B公司开具的销售返利发票增值税税率是16%,A公司开具服务类发票增值税税率是6%,两者在开具金额相同发票的情况下,供应商B公司少抵减增值税,这部分税率差通过“账外”支付给供应商B公司,B公司存在收入未入账的风险。

如何解决A公司财务人员因销售折让增加的工作量呢?

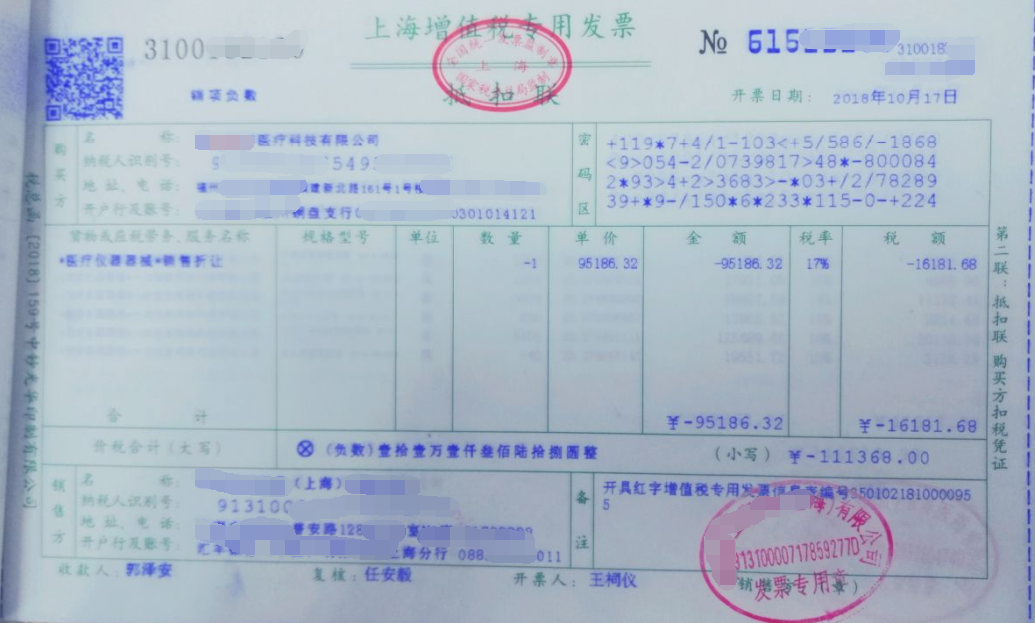

建议:主营业务成本新增二级科目销售折让,用于核算销售折让部分的成本变动,不涉及库存商品,降低财务人员工作量。如图一的销售折让发票可以按照以下会计分录处理:

借:主营业务成本-销售折让-95,186.32

应交税金-应交增值税-进项税金-16,181.68

贷:应付账款:-111,368.00。

关于成本波动异常引起税务关注该如何处理?

建议:与供应商签订合同中,单列条款细述销售折让返还的条件及支付的进度,避免存在歧义,并做好相关的税务备查工作。

综上所述,财务工作需要秉承实事求是的精神,不能因为工作中存在一些困难而随意改变工作的内容,让真实业务变成了“虚假”的业务,导致“越描越黑”经不起税务检查。 编辑人:陈 航 陈桂芳 彭银莲

以上就是关于"“销售返利”之实事求是"的相关内容介绍,希望对您有所帮助,更多关于实用好用的财税知识,敬请关注会易网

注册就送无门槛现金券

入驻会易网名家,你发文章,我送钱

分享知识,坐等收益