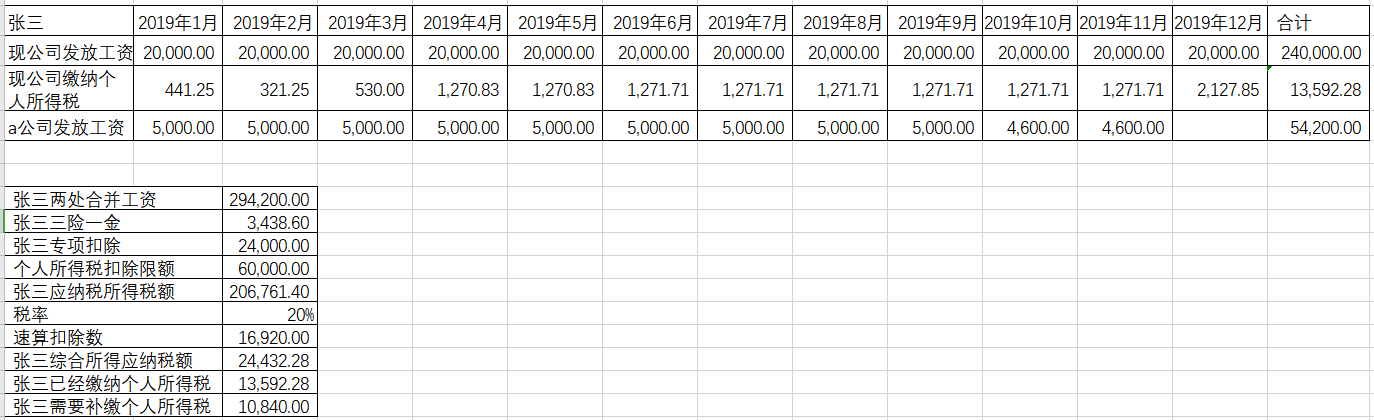

W会计师事务所(以下简称W事务所)2020年5月接到建筑设计a公司(以下简称a公司)的咨询,关于a公司2019年1月至2019年11月期间申报已离职员工张三工资,导致张三从两处取得工资,其年度汇算个人所得税时需要补缴10,840.00元,a公司该如何处理较为妥当。张三需要补缴个人所得税明细,如下图所示:

2019年度张三现任职公司每月工资收入2万元,全年工资收入24万元;a公司申报张三工资5.42万元,两处工资合并共计29.42万元,扣除三险一金3,438.60元、专项扣除2.4万元及年扣除限额6万元,张三应纳税所得额为206,761.40元,张三需要缴纳个人所得税24,432.28元,扣除张三现任职公司已代扣代缴个人所得税13,592.28元,张三还需要补缴个人所得税10,840.00元。

针对这个情况a公司财务有两种处理方式,现咨询W事务所哪种处理方式较为合理?一种是支付10,840.00元个人所得税;另一种是更正a公司2019年度1-11月个人所得税申报表中错报张三工资的信息。经过测算,删除张三工资5.42万元,会导致a公司利润增加5.42万元,a公司原企业所得税汇算清缴时的应纳税所得额加上增加的5.42万元,利润总额未超过100万元,企业所得税实际税率为5%,a公司需补交企业所得税5.42万元*5%=2,710.00元。(注解:国家税务总局公告2019年第2号文规定,对小型微利企业年应纳税所得额不超过100万元的部分,减按25%计入应纳税所得额,按20%的税率缴纳企业所得税)W事务所建议a公司采用更正2019年度1-11月个人所得税申报表的方案。如果采用支付10,840.00元个人所得税,存在虚假列支工资的风险;而采用更正个人所得税申报表,属于正确申报,既无税收风险且补交税费也低。

最终a公司采用更正2019年度个人所得税申报表的方案。a公司该如何操作呢?

首先,张三需要撤销2019年个人所得税汇算申报记录,a公司再删除2019年度1-11月个税申报表中张三的工资信息进行更正申报,最后张三再进行个人所得税年度汇算申报。通过上述操作张三补缴个人所得税金额为0.00元。如下图所示:

W事务所提醒a公司更正2019年度个人所得税申报表时,需要注意更正的时间:若更正时间在2019年度企业所得税汇算清缴前不会造成影响,反之a公司企业所得税也需要进行更正申报。

政策链接:

1、企业所得税小型微利企业规定

相关文章链接:

2020年个人所得税专项扣除填报流程

编辑人:陈 航 陈桂芳 彭银联

以上就是关于"一人两处以上取得工资被补税如何化解"的相关内容介绍,希望对您有所帮助,更多关于实用好用的财税知识,敬请关注会易网

注册就送无门槛现金券

入驻会易网名家,你发文章,我送钱

分享知识,坐等收益