现金折扣是销售方为了鼓励购货方在规定期限内提前付款,给予其价格上的优惠,即从应付的货款总额扣除一定比例的金额。现金折扣的常见形式有2/10,1/20,n/30,分别代表:如果购货方在10天之内付款,给予总价款的2%的优惠;在11~20天内付款,给予总价款的1%的优惠;在20~30天内付款,不给予任何优惠折扣。

一、现金折扣新旧准则比较

(一)政策依据

1.政策依据

旧收入准则:《企业会计准则第14号—收入(2006)》第六条:销售商品涉及现金折扣的,应当按照扣除现金折扣前的金额确定销售商品收入金额。现金折扣在实际发生时计入当期损益。

新收入准则:

根据财政部会计司2020年12月11日发布《收入准则实施问答》中关于现金折扣的解答:“企业在销售商品时给予客户的现金折扣,应当按照《企业会计准则第14号—收入》(财会〔2017〕22号)中关于可变对价的相关规定进行会计处理。”

《企业会计准则第14号—收入(2017年修订)》(财会〔2017〕22号)第三章 计量 第十六条 :合同中存在可变对价的,企业应当按照期望值或最可能发生金额确定可变对价的最佳估计数,但包含可变对价的交易价格,应当不超过在相关不确定性消除时累计已确认收入极可能不会发生重大转回的金额。企业在评估累计已确认收入是否极可能不会发生重大转回时,应当同时考虑收入转回的可能性及其比重。每一资产负债表日,企业应当重新估计应计入交易价格的可变对价金额。可变对价金额发生变动的,按照本准则第二十四条和第二十五条规定进行会计处理。

2.变化之处

旧准则规定现金折扣销货方采用“总额法”确认收入,给予的现金折扣计入“财务费用”科目;新收入准则施行后,现金折扣作为“可变对价”处理,企业要根据客户的以往交易习惯、支付能力等,综合判断客户在折扣期限内是否会享受现金折扣优惠,合理预估交易价格。若认为客户极有可能在规定时间内付款,收入确认需要扣除现金折扣的部分,以“净额法”入账,更加公允、真实反映实际收入,体现会计工作的谨慎性。

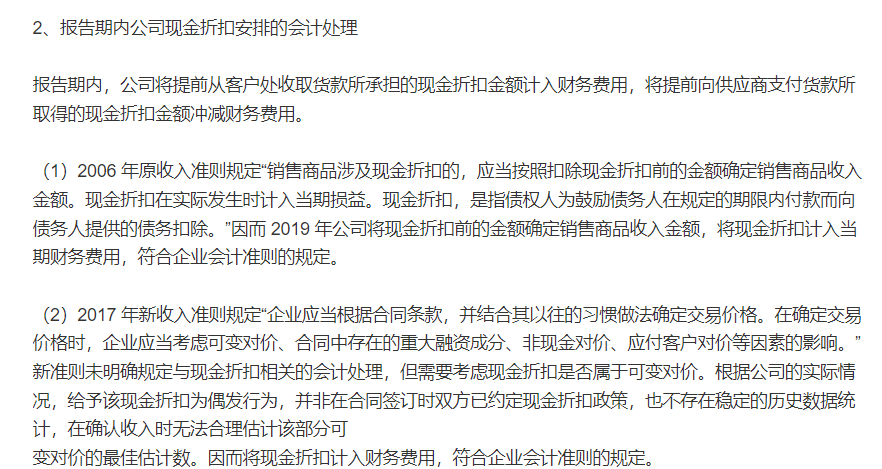

目前财政部会计司编制组2018年编写的收入准则应用指南没有明确规定现金折扣的具体的会计处理,会计理论界对此问题仍存在争论。实际应用过程中,一些上市公司仍采用不同的会计处理方式,如:下图为银川威力传动技术股份有限公司首次公开发行股票申请文件审核问询函回复(2022年6月),该公司现金折扣会计处理计入“财务费用”。

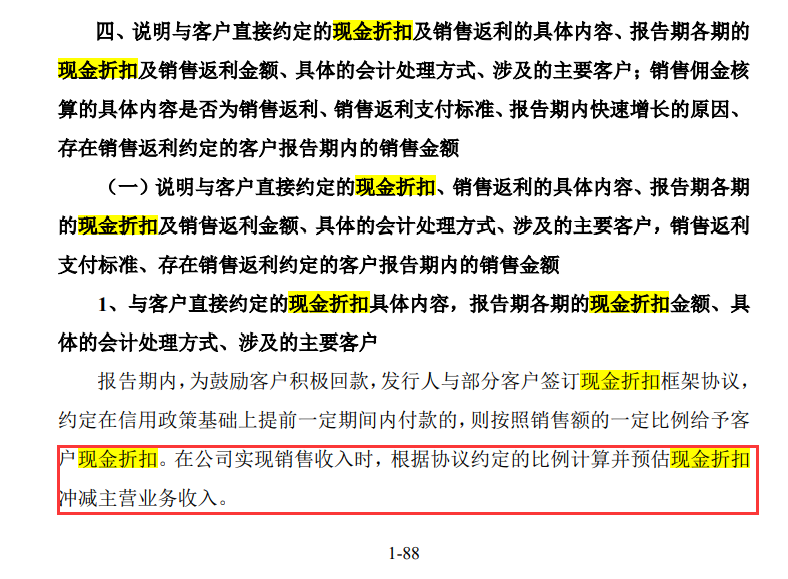

下图为深圳市江波龙电子股份有限公司(该公司2022年8月首次公开发行股票成功登陆A股创业板)首次公开发行股票申请文件审核问询函回复(2021年8月)节选,该公司现金折扣会计处理冲减“营业收入”。

(二)会计处理

案例:20X2 年10 月 1 日A公司采取赊销方式销售一批设备总价1000万元(不含税价)给客户B公司,按照13%的税率计算增值税130万元,A公司已开具增值税专用发票并发出该批设备(此时销售额和折扣额并未开具在同一张发票上)。合同约定的现金折扣条款为2/10,1/20,n/30。

|

旧准则 |

新准则(仅供参考) |

|

1.销售商品时: 借:应收账款 1130万元 贷:主营业务收入 1000万元 应交税费-应交增值税(销项税额) 130万元 2. 收到货款时: ▶若客户10天内付款: 借:银行存款 1107.40万元 财务费用-现金折扣 22.60万元 贷:应收账款 1130万元 ▶若客户未提前付款: 借:银行存款 1130万元 贷:应收账款 1130万元 |

因为合同存在现金折扣条款,最终结算价是可变的,所以现金折扣是“可变对价”。A公司根据B公司历来交易习惯判断,B公司极可能在10天内付款。 1.销售商品时: 借:应收账款 1130万元 贷:主营业务收入 980万元 合同负债-可变对价 20万元 应交税费-应交增值税(销项税额) 130万元 2.收到货款时: ▶10日内提前付款,享受总价2%的现金折扣22.60万元。 借:银行存款 1107.40万元 合同负债-可变对价 20万元 财务费用-现金折扣 2.60万元(“合同负债-可变对价”是不含税的,实际折扣是按照含税价折扣的,差额计入“财务费用-现金折扣”。) 贷:应收账款 1130万元 ▶若B公司20日内付款,享受总价1%的现金折扣11.30万元。 借:银行存款 1118.70万元 合同负债-可变对价 20万元 财务费用-现金折扣 1.3万元 贷:应收账款 1130万元 主营业务收入 10 万元 |

注:以上按新收入准则的会计处理,按照可变对价的规定入账,仅供参考,也欢迎大家一起探讨。

二、税会差异

(一)企业所得税

政策依据:国税函〔2008〕875号文件《国家税务总局关于确认企业所得税收入若干问题的通知》第一条规定:“销售商品涉及现金折扣的,应当按扣除现金折扣前的金额确定销售商品收入金额,现金折扣在实际发生时作为财务费用扣除。”可见,企业所得税方面仍然按该政策执行,在实际发生时作为财务费用扣除,企业可凭双方盖章确认的有效合同、根据实际情况计算的折扣金额明细、银行付款凭据、收款收据等证明该业务真实发生的合法凭据据实列支。

结合上面案例,在新收入准则下,A公司会计上应确认收入按净额980万元确认,若B公司提前10天内付款享受现金折扣优惠,A公司汇算清缴时需纳税调增营业收入20万元,纳税调增财务费用20万元。收入增加,费用同步调增,似乎未对应纳税所得额产生影响,但因收入是与业务招待费、广告宣传费的扣除限额相关,一定程度上也会影响到当年企业所得税应纳税额的计算。

(二)增值税

政策依据:国税函〔2010〕56号《国家税务总局关于折扣额抵减增值税应税销售额问题的通知》文件规定:“纳税人采取折扣方式销售货物,销售额和折扣额在同一张发票上分别注明是指销售额和折扣额在同一张发票上的“金额”栏分别注明的,可按折扣后的销售额征收增值税。未在同一张发票“金额”栏注明折扣额,而仅在发票的“备注”栏注明折扣额的,折扣额不得从销售额中减除。”

结合上面的案例,因A公司开具的专用发票上的不含税价是1000万元,即使与B公司有合同约定现金折扣优惠,但因折扣额未列示在同一张发票上,增值税仍需要按照销售额1000万元计算增值税130万元,这就形成了增值税应税收入与会计上确认收入的差异。

编辑人:陈 航 陈桂芳 张青云

以上就是关于"现金折扣财税处理新变化"的相关内容介绍,希望对您有所帮助,更多关于实用好用的财税知识,敬请关注会易网

注册就送无门槛现金券

入驻会易网名家,你发文章,我送钱

分享知识,坐等收益